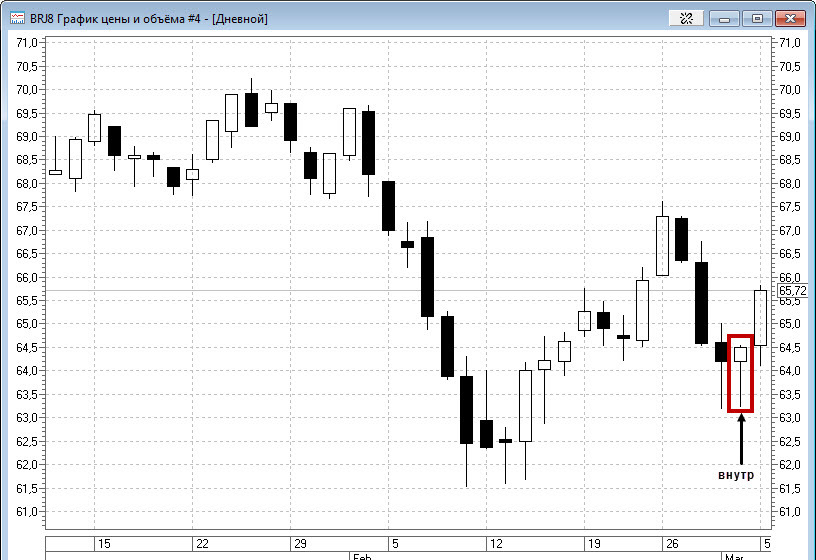

Технический анализ нефти 05.03.2018

Техническая картина по нефти на дневном таймфрейме выглядит так:

Пробита вверх внутренняя свеча, что играет на пользу формирования локального минимума. Покупки в приоритете.

Это как раз та ситуация, о которой я говорил в прошлом обзоре “…при пробое вверх разворотных формаций на младших таймфреймах”. Пока всё в рамках сценария.