На каких таймфреймах лучше торговать. Выбор временного интервала для торговли

Сегодня я расскажу про таймфреймы, разберу, какие они бывают, какой лучше выбрать, и объясню все их достоинства и недостатки.

Таймфрейм – временной интервал или период, в рамках которого рассматривается текущая ситуация и заключаются сделки на рынке. Дословно переводится как “временная рамка” от английских слов time – время и frame – рамка.

Наиболее распространенные таймфреймы (справа – названия на сленге трейдеров):

- минутный (минутки);

- 5 минут (пятиминутки);

- 15 минут (пятнадцатиминутка);

- 30 минут (полчаса);

- H1 или 60 минут (часовик);

- H4 или 4 часа (четырехчасовка);

- D или день (дневка);

- W или неделя (неделька);

- MN или месяц (месячный).

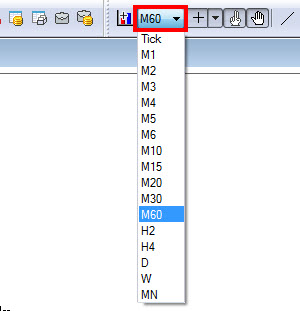

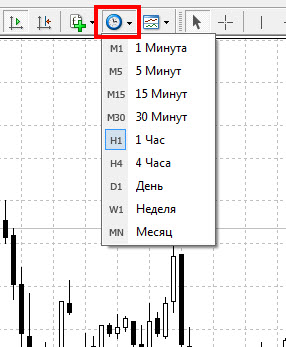

Стоит отметить, что в торговых терминалах могут быть разные таймфреймы. Например: 2 минуты, 2 часа, вплоть до нестандартных временных периодов, которые пользователь может создавать сам.

Вот пример выбора таймфрейма в торговом терминале QUIK:

А вот пример выбора таймфрейма в популярном терминале для торговли на Форексе – MetaTrader:

Единицей временного интервала на рынке является свечка или бар (в зависимости от того как у вас настроено отображение графика в терминале). Поэтому, если вы выбрали таймфрейм, например 1 час, то одна свеча – это движение цены в течение одного часа. Как закончится час, появится новая свечка и т. д.

Я разделяю таймфреймы на три группы:

- краткосрочные (младшие);

- среднесрочные;

- долгосрочные (старшие).

Разбиение на группы является условным, и каждый трейдер определяет для себя самостоятельно.

Необходимо различать понятие таймфрейма со временем нахождения в сделке. Это разные понятия, и новички зачастую путаются.

В моей торговой концепции и понимания рынка, краткосрочные таймфреймы это периоды от минуты до 15 минут. Среднесрочные начинаются от 15 минут до часа, а долгосрочные от часа, и всё что выше.

С основами и определениями разобрались, теперь поговорим о выборе временного интервала, и на каком таймфрейме лучше торговать.

Все таймфреймы имеют свои преимущества и недостатки. Разберу подробнее.

Краткосрочные временные периоды: все, которые меньше 15 минут.

Преимущества краткосрочных таймфреймов

Главным преимуществом этих торговых интервалов является – возможность сразу задействовать большой объем в сделке, т.к. стоп-лосс будет находиться достаточно близко. Если сделка попадет в импульс, открывается хороший потенциал на большую прибыль с таким объемом.

Увеличиваются шансы на рассторговку маленьких сумм на счете, за меньшее время, чем, если бы вы это делали на старших таймфреймах

На краткосрочных таймфреймах трейдер учится намного быстрее, т.к. сигналы на вход в сделку появляются достаточно часто. Активная торговля, является лучшей практикой, для постижения мастерства на рынке.

В хорошие трендовые (ударные дни), сделки, совершенные на краткосрочных таймфреймах, можно переносить на среднесрочные и долгосрочные. Это бывает особенно актуально, когда совпадают паттерны на младших и старших таймфреймах. Например, сигнал на 5 минутном графике совпал с пробоем поддержки или сопротивления какой-нибудь фигуры технического анализа, на часовом таймрфейме. В этом случае, есть смысл попробовать перейти к анализу старшего периода, и сопровождать сделку уже по нему.

Отрицательные черты краткосрочных таймфреймов

Младшие интервалы требуют значительно большего контроля, чем старшие. Нужно будет отслеживать рынок согласно выбранному периоду, что в случае с краткосрочными периодами, требует большой вовлеченности трейдера в торговый процесс. Если трейдер очень сильно подвержен эмоциям в торговле и не способен их контролировать, это чревато переторговкой и тильтом, с последующими вытекающими из этого проблемами.

Краткосрочная торговля предполагает постоянную вовлеченность в торговлю, что могут себе позволить те люди, которые полностью распоряжаются своим временем. Как, например, в моем случае. Я могу позволить заниматься своими делами, когда считаю нужным, т.к. трейдинг и есть мое дело.

Существует мнение, что на младших таймфреймах “больше шума”. Под шумом понимается беспорядочные колебания цены, резкие всплески, с последующим затуханием и т.д. Из-за этого срабатывают стоп-заявки.

От частоты совершенных сделок, выше затраты на комиссию с транзакций, чем на старших периодах (в случае если не фиксированный тариф).

Ниже приведен пример торгового дня на стандартном интервале в 5 минут:

На графике заметно, что было 8 направленных движений, которые потенциально можно было использовать для заключения сделок. Т.е. торгуя каждый день на коротких временных интервалах, вы практически всегда будете иметь торговые ситуации для совершения сделок.

Среднесрочные таймфреймы: от 15 минут до часа.

Как и по названию группы, так и по характеристикам, являются средним между младшими и старшими. Очень широко используются, в силу того, что нет такой вовлеченности в рынок. Можно заниматься своими делами, и параллельно следить за рынком, т.к. сигналы появляются не очень часто.

Явным плюсом является если, попали в движение, то можно взять достаточно много.

Комиссия тоже меньше.

К значимым отрицательным качествам можно отнести маленькое количество сигналов. Не редки случаи, когда сигнал на вход позицию может отсутствовать несколько дней.

Долгосрочные временные интервалы: от часа и выше.

Старшие таймфреймы предполагают достаточно долгое удержание позиции. От нескольких часов, до дней, недель месяцев. Поэтому учитывается, что сделка переносится овернайт, а это несет в себе значительный риск.

Из основных плюсов к дневным таймфреймам можно отнести – нацеленность на долгосрочные движения рынка при малой вовлеченности в процесс торговли.

Издержки на комиссию минимальны.

Из-за далеких установок стоп-лоссов, чтобы избежать слишком высокого риска, придется задействовать намного меньший объем средств.

Малое количество сделок. Нередко сигнал для входа, можно прождать несколько дней. Если трейдер с импульсивным характером, это будет провоцировать на необдуманные сделки, которые, как правило, будут приводить к убыткам.

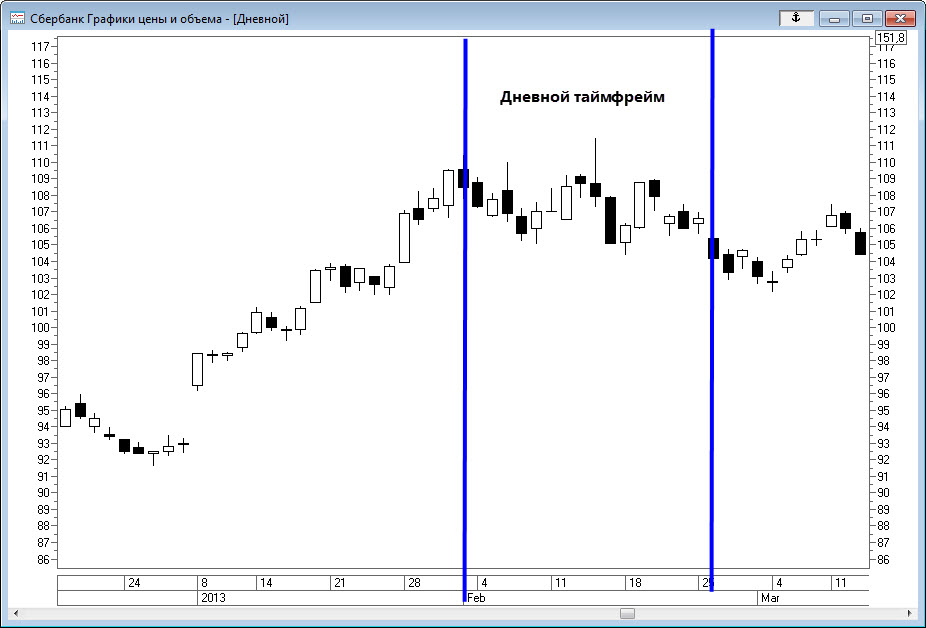

Очень показательно выглядит дневной таймфрейм:

Почти весь февраль не было движения и пришлось бы находиться вне рынка, ожидая сигнала. Готовы ли вы столько ждать?

Причем рынок так устроен, что всегда навязывает вход в сделку, но случается ложный пробой, и цена опять возвращается в диапазон, который может длиться сколько угодно долго.

Подведу итог

Для начала, надо разобраться в себе и принципиально решить, сколько времени вы готовы посвящать трейдингу. Из этого будет формироваться ваш торговый стиль

Торговля на бирже, как и другая работа, требует контроля. Вы же пришли сюда зарабатывать, а не играть в казино, верно?

Готовы ли вы активно торговать или наоборот спокойно. Для активной торговли потребуется концентрация, а для спокойной, нужно будет запастись немалым терпением, чтобы дождаться сигнала. Имеете ли возможность контролировать рынок постоянно, или только несколько раз в день?

Всё это нужно решить на начальном этапе, чтобы выстраивать свою личную торговую концепцию и следовать ей.

Для примера, разберу выбор периода для торговли на себе.

- у меня свободный график, поэтому занимаюсь теми делами, которые считаю нужными на данный момент.

- за компьютером могу находиться весь день. Если необходимо отлучиться с рабочего места, то торгую удаленно через ПК. Есть такие программы, которые устанавливаются на смартфон или планшет, и позволяют управлять компьютером. Следить за открытыми позициями я могу непрерывно.

- фьючерсами торгую достаточно агрессивно, использую весь возможный объем счета. Стоп-лоссы ставлю близко, т.к. риски стараюсь как можно сильнее ограничивать.

- если не закрепился в позиции, и цена далеко не ушла от точки входа на момент конца торгов, то сделку закрываю, и на следующий день не переношу, чтобы не брать дополнительный риск.

- стараюсь подстраиваться под рынок и отрабатывать все его движения.

- с годами, проведенными на бирже, стал достаточно устойчив к стрессам и легко признаю свои ошибки, если рынок не идет в запланированную сторону.

Поэтому на фьючерсах я использую краткосрочные таймфреймы. На старшие временные периоды перехожу, когда сделка с младшего генерирует хорошую прибыль и есть совпадение сигналов с обоими таймфреймами.

В торговле акциями использую старшие таймфреймы. Плечо не беру, работаю только от покупок.

Нет такого понятия как лучший таймфрейм. Временной период каждый выбирает сам, исходя из своих потребностей и возможностей. Одинаково успешно можно торговать как на краткосрочных таймфреймах, так и на старших интервалах.

Единственное, что существенно быстрее обучаешься торговле и набираешься мастерства, когда много наторгованных ситуаций и паттернов. Это замечание не в пользу старших тймфреймов. Надеюсь, я доступно объяснил вам, на каком таймфрейме торговать лучше.

Успехов в торговле!

- Мой Телеграм @madeyourtrade. Полезные заметки по трейдингу.

- Обучаю трейдингу бессрочно и до результата

- TechPatterns торгуйте фьючерсами одновременно со мной

- Торговые идеи на акциях ММВБ

Спасибо бальшое,очень понравилось.

Спасибо!

Спасибо!